Seminarleiter, Trainer und Dozenten arbeiten häufig nebenberuflich als selbstständige Honorarkräfte. Das bedeutet, dass sie sich um die Versteuerung ihres Honorars im Rahmen der Einkommens- und Umsatzsteuererklärung selbst kümmern müssen. Ebenso müssen sie eventuell fällige Sozialversicherungsbeiträge (Krankenversicherung, Rentenversicherung) im Auge behalten.

Seminarleiter, Trainer und Dozenten arbeiten häufig nebenberuflich als selbstständige Honorarkräfte. Das bedeutet, dass sie sich um die Versteuerung ihres Honorars im Rahmen der Einkommens- und Umsatzsteuererklärung selbst kümmern müssen. Ebenso müssen sie eventuell fällige Sozialversicherungsbeiträge (Krankenversicherung, Rentenversicherung) im Auge behalten.

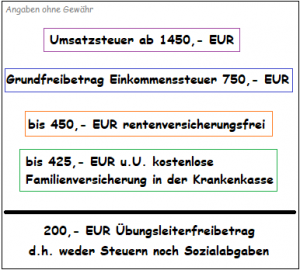

Wer eine solche Honorartätigkeit ausübt, kann aber diesbezüglich unter Umständen den sogenannten “Übungsleiterfreibetrag” in Höhe von aktuell 2400,00 EUR jährlich geltend machen.

Grundlage dafür ist das Einkommensteuergesetz (EStG)

§ 3, Absatz 26.1: “Einnahmen aus nebenberuflichen Tätigkeiten als Übungsleiter, Ausbilder, Erzieher, Betreuer oder vergleichbaren nebenberuflichen Tätigkeiten, aus nebenberuflichen künstlerischen Tätigkeiten oder der nebenberuflichen Pflege alter, kranker oder behinderter Menschen im Dienst oder im Auftrag einer juristischen Person des öffentlichen Rechts, die in einem Mitgliedstaat der Europäischen Union oder in einem Staat belegen ist, auf den das Abkommen über den Europäischen Wirtschaftsraum Anwendung findet, oder einer unter § 5 Absatz 1 Nummer 9 des Körperschaftsteuergesetzes fallenden Einrichtung zur Förderung gemeinnütziger, mildtätiger und kirchlicher Zwecke (§§ 52 bis 54 der Abgabenordnung) bis zur Höhe von insgesamt 2 400 Euro im Jahr. “.

Honorare bis 2400,00 EUR pro Jahr sind demzufolge sowohl steuer- als auch sozialversicherungsfrei.